La divergence des politiques monétaires impactera les devises

L’entraîneur de baseball et philosophe américain Yogi Berra a déclaré : « Il est difficile de faire des prédictions, en particulier sur l’avenir. » Nous en avons eu un exemple frappant récemment lorsque l’émergence d’un nouveau variant du COVID-19 a réduit à néant le consensus des marchés et les a fait plonger partout dans le monde. Comment pouvons-nous établir des perspectives pour l’année prochaine, alors que l’avenir de l’économie mondiale semble dépendre des mutations aléatoires d’un virus ? Cela est déjà assez difficile dans des circonstances normales.

Les investisseurs doivent cependant bien placer leur argent quelque part. Dès lors, j’aimerais esquisser autant que possible quelques perspectives pour l’année prochaine, telles que je les perçois. Ou plutôt, deux perspectives : l’une dans laquelle le nouveau virus Omicron s’avère ne pas être grave, et une autre où il fait à nouveau des ravages partout dans le monde (ou une autre mutation encore inconnue). Cela enfreint la règle d’or des prévisions, qui veut que, bonne ou mauvaise, il faut s’en tenir à une perspective, pas deux. Cependant, je ne vois pas d’alternative cette année.

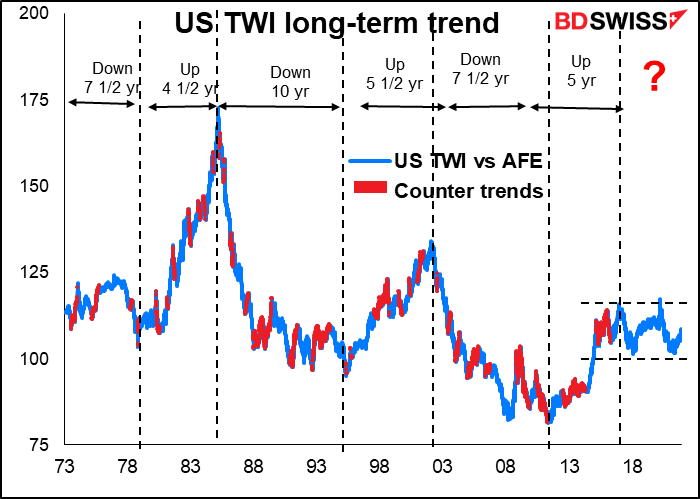

Dollar sans tendance

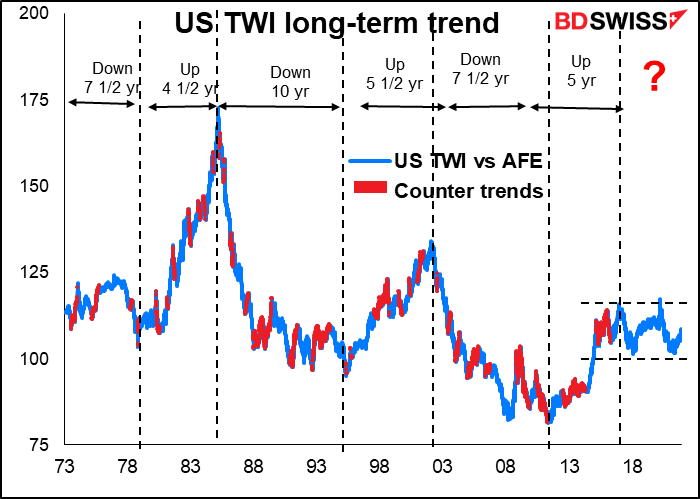

L'une des raisons pour lesquelles il est si difficile de savoir où se dirige le dollar est que la tendance à long terme est difficile à déterminer. Depuis le début de l’époque des taux de change flottants, le dollar a évolué selon des tendances à long terme s’étalant sur plusieurs années. Il y a bien eu des périodes importantes de contre-tendance (marquées en rouge sur ce graphique), mais la tendance à long terme a été identifiable par la suite. Depuis plusieurs années, cependant, le dollar a évolué latéralement. Il n’est pas clair si la devise est entrée dans une nouvelle tendance baissière, qui prend du temps pour s’établir, ou si le dollar navigue toujours dans la tendance haussière entamée en 2011. (Le graphique montre l’indice nominal américain pondéré en fonction des échanges par rapport aux devises des grandes économies étrangères.)

Ce que nous voyions avant l’arrivée d’Omicron

Ce que nous voyions avant l’arrivée d’Omicron

Évoquons tout d’abord les perspectives que je percevais il y a une semaine ou deux, avant la découverte du variant Omicron. La Réserve fédérale américaine, la banque centrale du pays et son comité fédéral d’établissement des taux (FOMC) sont essentiels. La Fed a promis de « réduire » ses achats d’obligations de 120 milliards de dollars par mois, après quoi elle pourra commencer à augmenter les taux d’intérêt. Les questions clés étaient alors de savoir

quand elle mettrait fin aux achats et après combien de temps elle commencerait à augmenter ses taux. La Fed avait initialement prévu de mettre fin aux achats d’ici juin. Le débat était de savoir si elle augmenterait ses taux immédiatement après ou si elle patienterait et attendrait de remplir son mandat de « plein emploi ».

Le marché a commencé à supposer que la Fed augmenterait ses taux dès qu’elle aurait terminé ses achats d’obligations en juin. Dans les faits, la Fed a commencé à envisager la possibilité d’accélérer ses achats et d’y mettre fin d’ici le mois de mai, suivi d’une deuxième hausse des taux en juin.

À présent, cependant, les perspectives sont beaucoup moins claires. Nous ne savons pas comment le nouveau variant affectera l’économie mondiale. Comme l’a déclaré le président de la Fed dans

son récent témoignage devant le Congrès :

« La récente augmentation des cas de COVID-19 et l’émergence du variant Omicron présentent des risques à la baisse pour l’emploi et l’activité économique, avec une incertitude accrue d’inflation. De plus grandes inquiétudes concernant le virus pourraient réduire la volonté des gens de travailler en présence physique, ce qui ralentirait les progrès sur le marché du travail et intensifierait les perturbations de la chaîne d’approvisionnement. »

Un ralentissement de l’activité économique ? Une plus forte inflation ? Comment réagiront les banques centrales ?

L’élaboration d’une perspective pour l’année prochaine à ce stade me rappelle l’histoire du type au volant perdu dans la campagne. Il s’arrête pour demander à un fermier comment se rendre à destination. « Eh bien », répond le fermier. « Si j’essayais d’y aller, je ne partirais pas d’ici. » Comme le chauffeur, cependant, nous n’avons pas le choix. Voici donc nos itinéraires possibles.

Le point de départ : politique monétaire convergence divergence

Les carry trades, dans lesquels un investisseur emprunte de l’argent dans une devise à faible taux d’intérêt et investit dans une devise à taux d’intérêt plus élevé, sont généralement l’une des forces motrices du marché des changes. Ils sont devenus beaucoup moins lucratifs à la suite de la crise financière mondiale de 2008, lorsque les banques centrales du monde entier ont toutes baissé leurs taux d’intérêt conjointement. Les carry trades du G10 ont pratiquement disparu après la pandémie alors que les politiques monétaires ont convergé vers zéro.

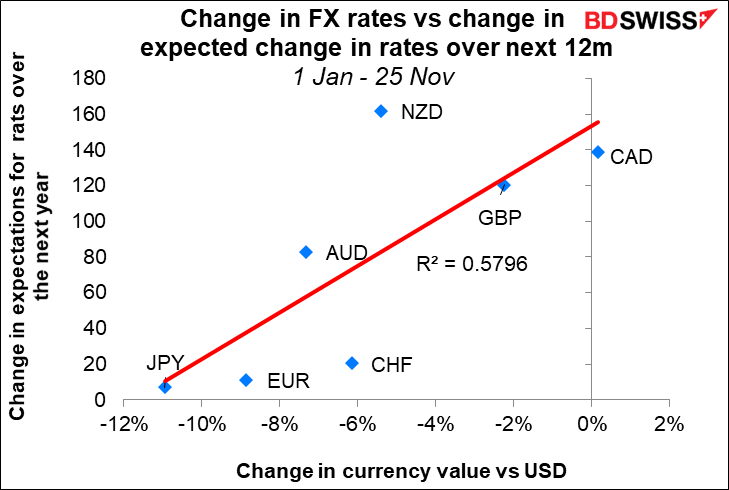

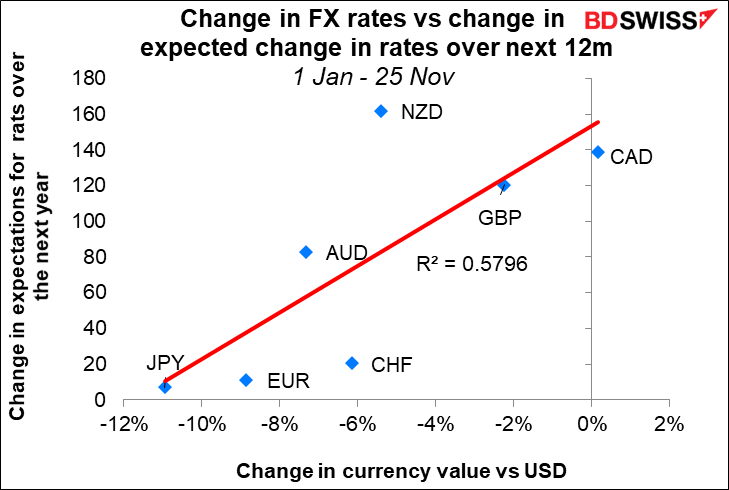

Cette année, la clé pour les marchés a été de tenter de déterminer le rythme de divergence des politiques monétaires. À quelle vitesse les banques centrales commenceront-elles à augmenter leurs taux, et jusqu’où ? La convergence des politiques monétaires s’est inversée et nous avons vu le début d’une

divergence de politiques monétaires, différentes banques centrales devant augmenter leurs taux à des rythmes différents

. Cette divergence est à l’origine de plus de la moitié de la variation des taux de change cette année.

Omicron s’avère relativement inoffensif

Omicron s’avère relativement inoffensif

Dans ce cas, si le variant Omicron s’avère être moins dangereux que les variants précédents, je suppose que le monde continuera à peu près sur sa lancée après cette dernière vague, mais avec une plus grande prudence.

Cette hypothèse semble être celle intégrée par les marchés désormais. Suite à la découverte du virus, les attentes concernant les taux de la plupart des pays ont été révisées à la baisse (à l’exception du Japon, où personne ne s’attendait à ce qu’ils augmentent de toute façon). Cependant, elles restent positives.

Les gens s’attendent simplement à un rythme de resserrement plus lent et moins intense qu’auparavant, mais pas un déraillement généralisé.

Cela pourrait être exact, non seulement en raison des craintes liées à la pandémie, mais aussi parce que l’inflation pourrait ne pas être aussi élevée que prévu. Les prévisions d’inflation ont commencé à baisser récemment dans la plupart des pays (le Royaume-Uni étant la principale exception).

Je suis résolument dans le camp de l’inflation « transitoire »

Je suis résolument dans le camp de l’inflation « transitoire », même si le président de la Fed

a récemment déclaré que ce terme n’était plus vraiment d’actualité. L’augmentation récente de l’inflation est due en grande partie à l’impact de la pandémie. Même s’il faudra peut-être plus de temps que prévu pour que l’inflation revienne à des niveaux plus normaux (d’où l’idée de la fin de l’utilisation du mot « transitoire »), je m’attends toujours à ce que l’économie mondiale s’ajuste progressivement à la « nouvelle normalité » et que l’inflation diminue l’année prochaine.

Comme la plupart des prévisionnistes. À l’exception de quelques pays (le Royaume-Uni, le Japon et la Chine étant les principaux), la plupart des pays devraient connaître une inflation plus faible en 2022 qu’en 2021.

Le point de départ: la Fed et le dollar

Le point de départ: la Fed et le dollar

Commençons par la Fed, pour deux raisons. Tout d’abord, ses actions affectent le dollar, qui sert d’étalon à toutes les autres devises. Les autres banques centrales hésiteront à augmenter leurs taux plus agressivement que la Fed, par crainte que leurs devises s’apprécient, amplifiant ainsi leurs conditions monétaires restrictives. Deuxièmement, non seulement le dollar est le soleil autour duquel tournent les autres devises, mais le marché du Trésor américain exerce aussi son attraction gravitationnelle sur tous les autres marchés de taux d’intérêt. Si les rendements des obligations américaines augmentent, les rendements des autres pays ont tendance à augmenter également, bien qu’à un rythme différent, et ce sont ces différences qui créent des opportunités d’investissement sur le marché des changes.

La question est,

quand la Fed peut-elle commencer à modifier sa politique ? Dans le témoignage mentionné ci-dessus, le président de la Fed a déclaré : « Il y a encore du chemin à parcourir pour atteindre le plein emploi et un taux d’activité maximal, et nous nous attendons à ce que les progrès se poursuivent. » Le taux de chômage à 4,2 % est revenu à son niveau d’il y a quelques années, mais le taux d’activité est toujours bien en deçà de la normale.

Dans leur résumé trimestriel des projections économiques, l’estimation médiane des membres du FOMC place « le plein emploi » à environ 4,0%, la plupart des estimations allant de 3,8% à 4,3%.

Certaines personnes soutiennent que la Fed sera probablement patiente et retardera la hausse des taux jusqu’à ce que le marché du travail revienne à son niveau précédant la pandémie, c’est-à-dire un taux de chômage de 3,5% et un taux d’activité de 63,3%. Cependant,

je pense qu’elle est plus susceptible d’accepter que la structure du marché du travail américain a changé et qu’un retour à ces niveaux est peu probable dans un avenir proche, en particulier le taux d’activité car il y a eu un changement fondamental dans le désir de travailler des gens. En conséquence,

je pense que la Fed modifiera sa politique lorsque le taux de chômage approchera ce qu’elle considère comme un niveau normal à plus long terme.

En outre, elle peut faire valoir, comme par le passé, que

mettre fin à la politique accommodante n’est pas la même chose qu’un resserrement. L’estimation d’un niveau neutre à plus long terme du taux des fonds fédéraux est restée stable au cours des trois dernières années, à 2,5%. Selon cette estimation, le porter à 0,50 % ou même 1,0 % n’est pas un resserrement de la politique, mais simplement une politique moins accommodante. Par cette mesure, il est parfaitement raisonnable de commencer à augmenter les taux avant même d’atteindre « le plein emploi ».

La double perspective du dollar

La double perspective du dollar

En conséquence, je diviserais l’année en deux parties pour le dollar. Au premier semestre, je pense que le dollar devrait être soutenu par l’anticipation d’une hausse des taux d’intérêt américains. Au second semestre, cependant, je pense que le marché peut être déçu par la lenteur des hausses de taux réelles. À ce moment-là, je m’attends également à ce que l’inflation baisse et que l’urgence d’augmenter les taux diminue.

À la suite de la première hausse des taux en mai ou en juin, je m’attendrais à voir des commentaires comme celui-ci, qui a suivi la dernière hausse des taux en décembre 2018 : « ... le taux des fonds fédéraux peut être approprié pour soutenir ces résultats. »

Si nous regardons le dernier cycle de hausse, qui a commencé en décembre 2015, il est clair qu’il était beaucoup plus lent et moins profond que les cycles de hausses précédents. Cela correspondrait à la baisse progressive de ce que les membres du FOMC considèrent comme le taux neutre des fonds Fed.

Je pense que le prochain cycle de hausse des taux sera probablement tout aussi lent et superficiel, sinon plus. Le marché à terme en revanche (ligne pointillée) anticipe une remontée plus rapide des taux.

Je pense qu’une fois que la Fed aura commencé à augmenter ses taux, nous verrons probablement la réponse classique « acheter la rumeur, vendre les faits » et le dollar pourrait s’affaiblir au cours de la seconde moitié de l’année.

Il existe cependant une autre possibilité qui aboutit à la même conclusion, juste une hausse plus abrupte du dollar au premier semestre de l’année et peut-être une baisse plus prononcée plus tard. Autrement dit,

la Fed pourrait choisir de resserrer ses taux plus tôt et plus rapidement que prévu. Dans son témoignage au Congrès, Powell a déclaré : « L’économie est très forte et les pressions inflationnistes sont élevées. Il est donc approprié, à mon avis, d’envisager de mettre fin à nos achats d’actifs… Peut-être quelques mois plus tôt. » Cela signifierait que le dollar serait susceptible d’augmenter au début de l’année, probablement plus que je ne le pensais, puis de retomber au second semestre alors que d’autres banques centrales rattraperaient la Fed.

D’autres facteurs pourraient également entraîner un affaiblissement du dollar d’ici la fin de l’année. Le plus important d’entre eux est le

creusement du déficit de la balance courante. Je pense qu’il pourrait être plus grave que les attentes du marché car, à mesure que les goulets d’étranglement de la chaîne d’approvisionnement se résorbent, les citoyens américains pourraient faire ce qu’ils font le mieux : dépenser, encore et toujours. Or, une grande partie de ce qu’ils dépensent est importé. Notez que le déficit de la balance courante est passé à 5,8% du PIB pendant la période d’expansion de 2006/07 avant le krach de Lehman Brothers, soit près du double de l’estimation de 3,3% pour l’année prochaine.

Dans le même temps, les entrées de capitaux qui ont aidé le financement des États-Unis pourraient ralentir.

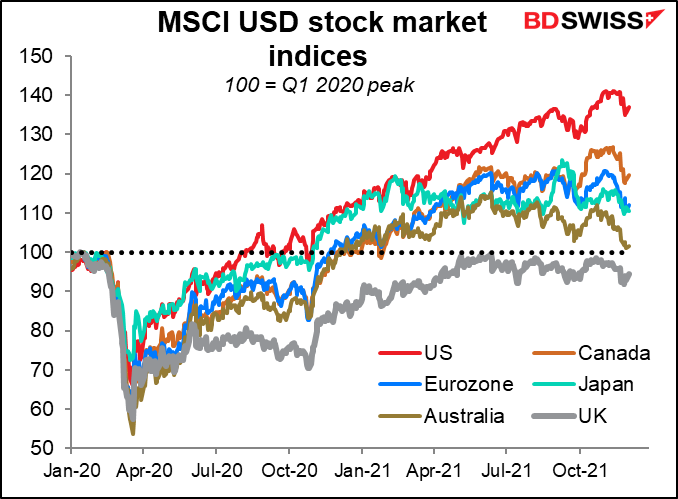

Dans le même temps, les entrées de capitaux qui ont aidé le financement des États-Unis pourraient ralentir. Le dollar a été soutenu récemment par d’importants afflux sur les marchés de capitaux américains, d’autant plus que le marché boursier américain a surperformé d’autres marchés dans le monde, mais avec des valorisations américaines élevées par rapport à d’autres pays et de nombreux leaders technologiques à l’origine de la hausse menacés par les nouvelles règles mondiales sur la fiscalité des entreprises, le marché américain pourrait s’avérer moins attractif l’année prochaine.

Il existe également

un risque que le virus frappe les États-Unis plus durement que d’autres pays. Vous trouverez plus de détails ci-dessous.

Autres devises

La première chose à étudier lors de l’évaluation des devises est toujours

la parité de pouvoir d’achat (PPA). Les devises sont-elles bon marché ou chères ? Pour évaluer cela, nous comparons le taux de change actuel avec l’estimation de la PPA de l’Organisation de coopération et de développement économiques (OCDE) pour les différentes monnaies.

Cela donne plusieurs ensembles de résultats. Le CHF est (comme toujours) relativement surévalué, mais moins surévalué qu’en temps normal. Il peut encore s’apprécier. L’AUD, le NZD et le CAD sont tous évalués à leur juste valeur et non loin de leur évaluation normale ; ils pourraient se déplacer dans les deux sens. La GBP est largement sous-évaluée par rapport à son taux normal, mais il s’agit probablement d’un changement permanent dû au Brexit ; elle est maintenant à peu près conforme à la sous-évaluation moyenne survenue suite au vote sur le Brexit. Le JPY semble bon marché et l’EUR semble extrêmement bon marché. C’est la ligne de -20 % qui, par le passé, a souvent entraîné une sous-évaluation suffisante pour améliorer le compte commercial et ainsi faire remonter la valeur.

En bref, la valorisation ne présente probablement pas d’obstacle aux mouvements dans les deux sens pour la plupart des devises, à l’exception de l’euro. L’inconvénient de l’euro pourrait bien être limité à partir d’ici.

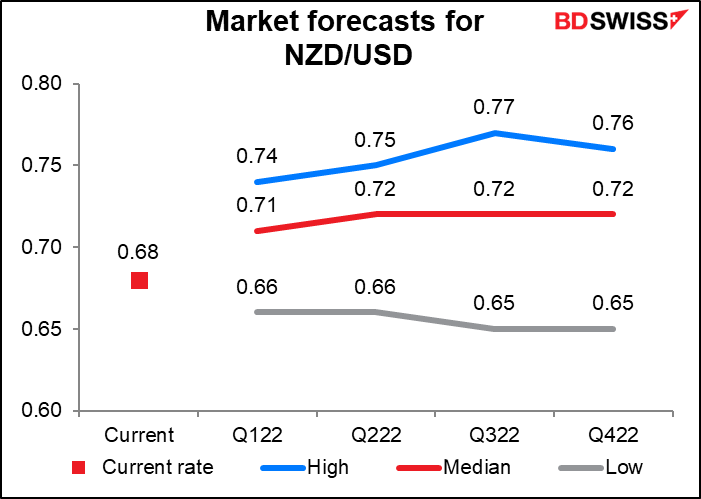

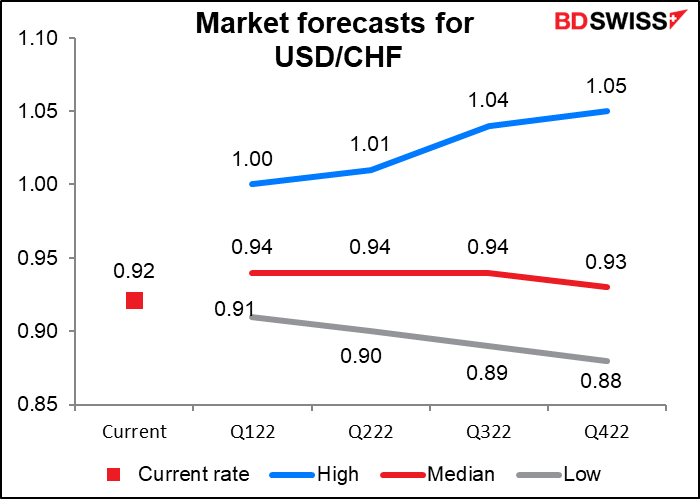

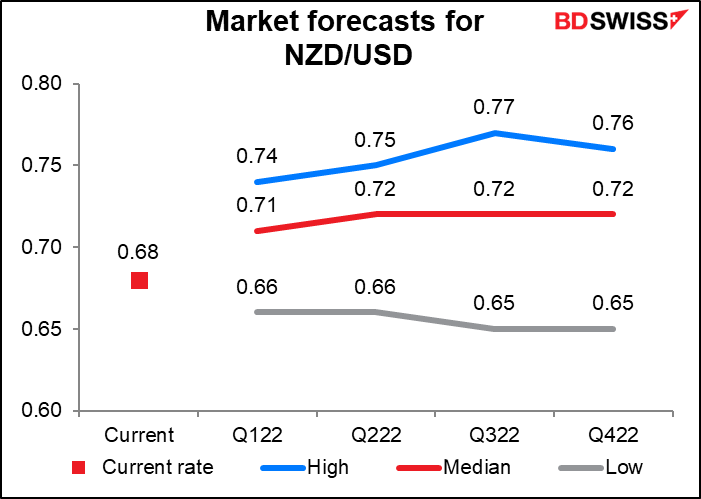

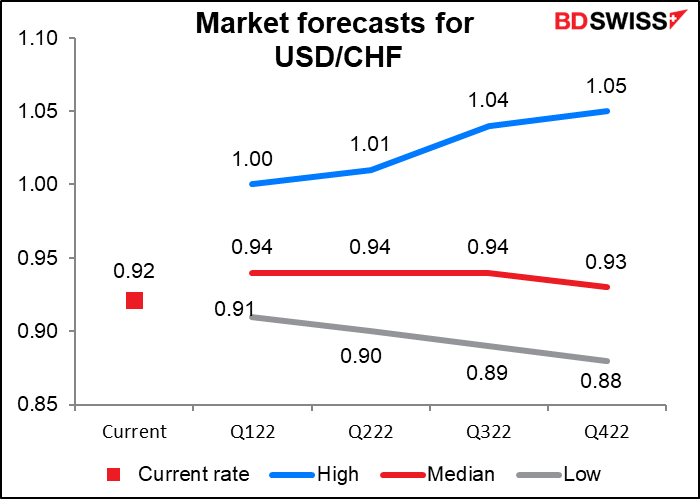

Prenons les devises une par une. Pour chacun, nous commencerons par

les prévisions du consensus du marché de Bloomberg, qui incluent à la fois les estimations hautes et basses pour chaque paire. Gardez à l’esprit que le haut et le bas peuvent refléter le point de vue d’un seul prévisionniste, alors que la médiane permet d’avoir une vision plus consensuelle. Néanmoins, les extrêmes vous donnent une idée de l’endroit où se trouvent les risques et de ce que pourraient être les mouvements potentiels.

EUR : lent rattrapage de la Fed?

Le marché suppose apparemment que la Banque centrale européenne va resserrer les taux et que cela renforcera progressivement l’euro.

J’ai cependant quelques remarques:

1.

L’inflation dans l’UE ne devrait pas être aussi élevée qu’aux États-Unis. En fait, cela fait des années qu’on s’attend à ce qu’elle ne soit pas aussi élevée qu’aux États-Unis. Également, les prévisions d’inflation restent bien en deçà de l’objectif de la BCE, alors qu’elles sont au-dessus de l’objectif aux États-Unis.

2)

Les États-Unis ont l’habitude de resserrer leur politique plus rapidement que la BCE. Si l’on compare le dernier cycle de resserrement aux États-Unis et en Europe, les États-Unis ont évolué beaucoup plus rapidement. (Nous ignorerons le cycle de resserrement avorté d’avril 2011 en Europe, qui n’a duré que sept mois avant que la BCE ne réalise qu’il s’agissait d’une terrible erreur.)

3)

La situation du virus est actuellement bien pire en Europe qu’elle ne l’est aux États-Unis. Cela pourrait retarder la réduction et le resserrement dans l’UE alors que de plus en plus de pays européens entrent en confinement et que la croissance ralentit.

Cependant, la question du virus pourrait devenir problématique aux États-Unis. Les États-Unis sont dans une position singulièrement mauvaise pour combattre une nouvelle souche plus virulente

Cependant, la question du virus pourrait devenir problématique aux États-Unis. Les États-Unis sont dans une position singulièrement mauvaise pour combattre une nouvelle souche plus virulente, pour deux raisons. Tout d’abord, la réponse n’est pas nationale, mais se fait au niveau des États. Environ la moitié des États sont contrôlés par des Républicains qui pensent qu’il est de leur devoir patriotique de veiller à ce que leurs citoyens soient libres de mourir de la COVID-19 s’ils le souhaitent. Deuxièmement, le pays a les taux de vaccination les plus bas parmi les pays développés, rendant cette option donc tout à fait envisageable.

Il s’agit d’un risque majeur pour les États-Unis et l’USD au premier trimestre de l’année prochaine.

JPY: le retour du carry trade sur le yen?

JPY: le retour du carry trade sur le yen?

Le consensus du marché prévoit un yen plus faible cette année

Le consensus du marché prévoit un yen plus faible cette année, et je vais dans le même sens. Je pense que la devise est même susceptible de s’affaiblir plus que le consensus du marché. Cependant, j’ai une fille qui étudie à l’université au Japon, aussi je suis donc naturellement enclin à espérer un affaiblissement du yen : je ne suis peut-être pas un observateur entièrement objectif.

Pourquoi la prévision consensuelle ? Probablement parce que

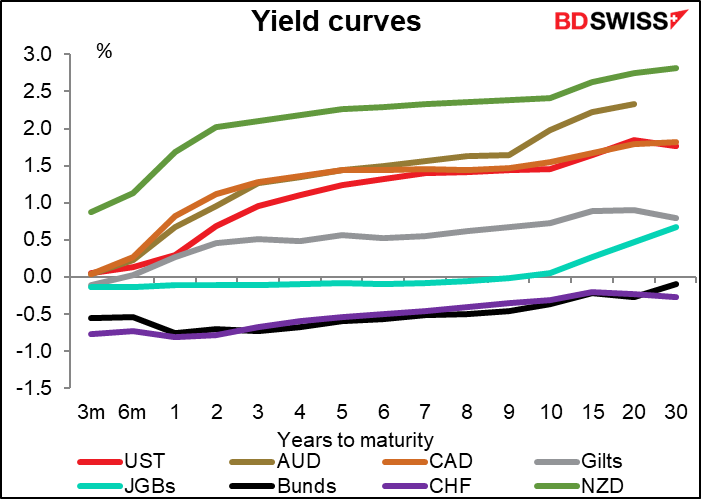

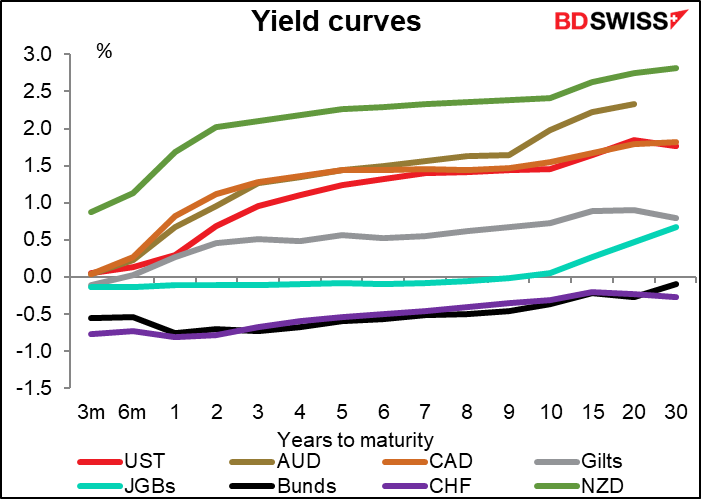

le Japon est supposé être le perdant dans la course à la normalisation de la politique monétaire. Au cours des deux prochaines années, même la Suisse et la zone euro devraient commencer à augmenter leurs taux, mais pas le Japon.

C’est probablement parce que le pays devrait encore être bien en deçà de son objectif d’inflation de 2% dans deux ans.

À terme, la Banque du Japon devra peut-être ajuster ou même stopper son programme de « contrôle de la courbe des taux », qui maintient le rendement de l’obligation de référence du gouvernement japonais à 10 ans à ±25 pb autour de zéro. Cependant, cela n’est probablement même pas encore en projet, même si d’autres banques centrales s’apprêtent à normaliser leur politique. Le gouverneur adjoint Amamiya a prononcé mercredi un discours sur

l’économie et la politique monétaire du Japon, dans lequel il a déclaré :

«On me demande parfois s’il n’est pas nécessaire que le Japon ajuste son assouplissement monétaire alors que les banques centrales des États-Unis et d’Europe ont récemment commencé à s’orienter vers un ajustement des leurs. [...] Compte tenu de l’évolution des prix au Japon que j’ai décrite, je pense qu’il est logique que la Banque n’ait pas réellement besoin d’ajuster son assouplissement monétaire à grande échelle pour le moment. Les banques centrales mènent des politiques monétaires conformes à l’évolution des activités économiques et des prix de leurs économies respectives. Il est donc naturel que les spécificités et les orientations de leurs politiques monétaires ne soient pas les mêmes, et cette différence contribuera au contraire à la stabilité de leurs économies ainsi que de l’économie mondiale.»

Amamiya ne plaisante pas. La situation d’inflation du Japon est catégoriquement différente de celle d’autres pays, même de la Suisse qui subit une faible inflation. En conséquence, sa politique monétaire devrait l’être aussi.

En bref, je pense que la Banque du Japon se tiendra sur le banc de touche pendant que d’autres banques centrales augmenteront leurs taux et observeront leurs marchés obligataires réagir en conséquence.

L’écart de rendement croissant entre le Japon et les autres pays est susceptible d’agir comme un aimant attirant des fonds hors du Japon et affaiblissant la devise.

En conséquence, je pense que le Japon est susceptible d’être la monnaie de financement de choix pour les prochaines années.

Le retour du « yen carry trade » devrait voir le retour d’un yen faible, à mon avis. (Le « yen carry trade » fait référence à la période de la fin des années 90, lorsque les taux d’intérêt du Japon étaient bien inférieurs à ceux des autres pays et que les gens du monde entier empruntaient de l’argent en yens pour financer tout et n’importe quoi, ce qui a considérablement affaibli le yen.)

Également,

la Banque du Japon a toujours en place sa politique de « contrôle de la courbe des taux », dans laquelle elle limite le mouvement de l’obligation à 10 ans à ±25 pb autour de zéro. Les autres banques centrales augmentant majoritairement leurs taux, les rendements obligataires de ces pays devraient être entraînés à la hausse. Pas le Japon ! Ainsi, avec l’élargissement des écarts de rendement, les investisseurs japonais sont susceptibles d’investir plus d’argent à l’étranger, faisant encore baisser la devise.

La principale question est cependant de savoir si

les autorités changeront leur point de vue sur la monnaie ? Jusqu’à présent, le ministre des Finances se concentrait sur l’encouragement des exportations et avait un penchant pour une monnaie plus faible. Maintenant que le pays a un déficit commercial, cependant, il pourrait vouloir assurer des importations abordables et ne pas vouloir voir le yen s’affaiblir davantage. Une intervention verbale des autorités pourrait limiter la baisse du yen (ou la hausse de l’USD/JPY, pour être plus précis).

La valeur réelle du yen par rapport aux principaux partenaires commerciaux du pays (taux de change effectif réel, ou TCER) n’a cependant pas encore atteint le niveau qui signale habituellement un retournement.

Un autre facteur limitant la baisse du yen est le

positionnement. Le yen est la position courte favorite des spéculateurs depuis plusieurs mois maintenant. Il n’a été remplacé que récemment par l’AUD. Il n’y aura peut-être plus autant de personnes prêtes à placer des ordres.

Risque pour ces prévisions

Risque pour ces prévisions : il est possible que le taux d’inflation du Japon suive le taux mondial. L’

indice des prix des biens des entreprises du Japon, connu ailleurs dans le monde sous le nom d’

indice des prix à la production, est monté en flèche ces derniers temps. Il a atteint 9,0% en glissement annuel en novembre, le rythme de croissance le plus rapide depuis 1980. L’IPP des biens finis a augmenté au rythme le plus rapide depuis 1981.

La hausse est tirée par la

hausse des prix des matières premières, qui s’envolent – +74,6% en glissement annuel ! C’est le taux de croissance le plus élevé depuis le choc pétrolier de 1974. Les matériaux intermédiaires ont augmenté de 15,7% en glissement annuel.

Si les entreprises ne veulent plus absorber ces prix à la production plus élevés dans leurs marges,

nous pourrions voir l’inflation revenir au Japon après une absence de près de 30 ans. Cela provoquerait un changement radical pour l’économie et la politique monétaire japonaises – et pour le yen.

GBP: une image de “Bip-bip et le coyote”

Je dois l’admettre : je déteste la livre. Je pense qu’elle devrait être à parité avec l’euro – voire avec la lire italienne si elle existait encore, ou peut-être la drachme grecque (j’en conviens, c’est un peu excessif ; il y aurait quelque 301 GDR pour un dollar en ce moment s’il existait toujours). J’ai le sentiment que la livre est un peu comme le coyote dans les dessins animés « Bip Bip », qui dépasse le bord de la falaise et continue à courir jusqu’à ce qu’il baisse les yeux et regarde en bas…

Les forces semblent toutes déployées contre la livre :

La

balance courante du pays est continuellement déficitaire, grâce à

un déficit structurel du commerce des marchandises. Curieusement, le Brexit a peut-être quelque peu amélioré cette performance. Le Center for European Reform (CER)

estime que le Brexit a réduit le commerce britannique de marchandises d’environ 11% à 16%. Si nous supposons que les importations et les exportations sont affectées au même degré, alors puisque les importations sont supérieures aux exportations, le déficit commercial devrait être un peu plus faible (bien que l’impact sur le taux de change puisse être compensé par le fait que l’économie dans son ensemble serait moins forte en conséquence).

Le pays dépend du

commerce des services pour compenser le déficit du commerce des marchandises, son talon d’Achille. Le risque peut être beaucoup plus grand, car il est plus facile d’anéantir une entreprise de service entière plutôt qu’une industrie physique. Dans le cas des services, une grande partie de la baisse des échanges est due uniquement aux dépenses liées à la paperasserie. Certaines entreprises seront d’accord pour en payer le prix, d’autres non. Cependant, pour les services, si un pays n’autorise pas un autre pays à fournir certains services (par ex. gestion d’actifs ou vente d’assurance) le coup risque d’être très dur. Tout s’effondre alors.

Malheureusement, Bloomberg n’a pas d’évaluation de la destination des exportations du secteur des services du pays, mais j’imagine qu’un pourcentage important va vers l’UE, tout comme 51,5% des exportations de marchandises (pour l’instant !).

Le Royaume-Uni et l’UE n’ont toujours pas défini les détails de leur accord commercial sur les services, mais le Brexit a déjà entraîné une baisse estimée de 5,7% des exportations de services, selon un article récent sur

le Brexit et le commerce des services. Le document a également observé que « étant donné que la libéralisation du commerce des services est généralement plus difficile que celle des marchandises, il est extrêmement difficile, voire impossible, de s’attendre à ce que les futurs ALE (accords de libre-échange) permettent d’obtenir un nouvel accès au marché de manière significative. Après tout, le logique veut que le commerce des services est généralement plus important avec les partenaires commerciaux les plus proches. »

Nous devons maintenant attendre de voir si le Premier ministre Johnson déclenchera l’

Article 16 et parviendra à faire exploser l’intégralité de l’accord sur le Brexit, qui a pris tant de temps à aboutir. Bien sûr, il est toujours impossible d’obtenir la quadrature du cercle sur la question de l’Irlande du Nord : l’élaboration d’un accord qui permettrait à l’IN d’être à la fois dans l’UE et au Royaume-Uni. L’IN n’est pas un qubit quantique qui peut être dans deux états simultanément.

Étant donné que les services représentent non seulement une grande partie du commerce britannique, mais également

80% de l’activité économique et 82% de l’emploi, l’absence d’accord sur le commerce des services serait extrêmement dommageable pour le Royaume-Uni.

D’où viennent les revenus des services britanniques ? Environ la moitié provient d’investissements directs, l’autre moitié d’investissements de portefeuille.

Les investissements directs ont beaucoup diminué depuis le référendum sur le Brexit. Je m’attendrais à ce qu’ils diminuent encore plus avec les frictions continues entre le Royaume-Uni et l’UE et les problèmes internes qui assaillent l’économie britannique.

Quant à l’

investissement de portefeuille, il s’agit en grande partie d’actions.

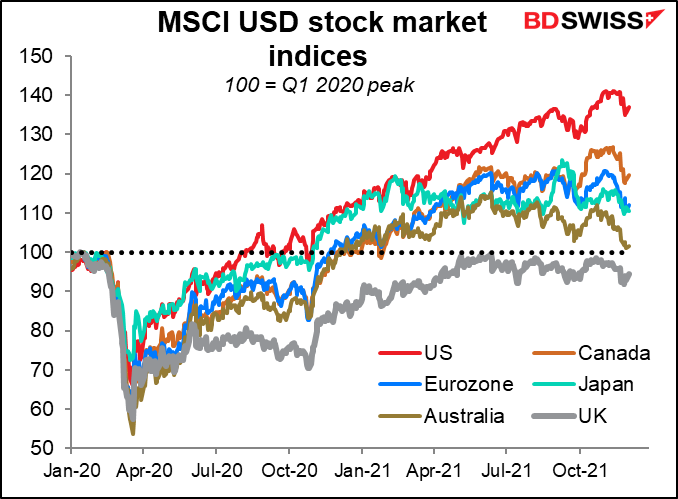

Le Royaume-Uni est le seul grand marché boursier mondial qui n’a pas encore retrouvé son pic d’avant la pandémie (en dollars américains).

Le Royaume-Uni est le seul grand marché boursier mondial qui n’a pas encore retrouvé son pic d’avant la pandémie (en dollars américains). (Ce n’est pas seulement à cause de la valeur de sa devise – l’indice FTSE 100 des principales actions n’a pas regagné son pic, bien que l’indice FTSE 250 des entreprises principalement locales l’ait fait.)

Les actions britanniques pourraient-elles cependant être un bon investissement, étant alors susceptibles de rattraper le reste du monde ? Si vous étiez gestionnaire de fonds, parieriez-vous votre carrière là-dessus ? Tout le monde dans la finance sait que « les performances passées ne présagent pas des performances futures ». Dans le même temps, tout le monde connaît également la première loi de Newton, qui est « qu’un corps en mouvement a tendance à rester en mouvement, à moins que quelque force n’agisse sur lui ». Quelle est la force externe qui changera la trajectoire des actions britanniques ? Je ne vois rien en ce sens de sitôt. Peut-être que l’administration actuelle finira par imploser et que le Premier Ministre sera remplacé par quelqu’un qui sait ce qu’il fait. Cela prendra cependant un certain temps, au cours duquel le marché risque d’être encore plus agité.

Cela laisse aux

rendements des obligations britanniques plus élevés le soin d’attirer des fonds. Étant donné que les rendements britanniques se situent désormais dans le bas du peloton du G10, cela nécessiterait une hausse substantielle des taux d’intérêt – une hausse que la Banque d’Angleterre ne voudra probablement pas concéder en ces temps de fragilité.

En conséquence, je m’attends à ce que la livre sterling supporte la pression et s’ajuste à la baisse jusqu’à ce que les actifs britanniques deviennent plus attrayants pour les investisseurs internationaux.

Le principal contre-argument que l’on peut opposer à cela est que la livre a déjà tellement souffert que tout autre problème est déjà intégré dans l’évaluation du prix actuelle. Pas nécessairement !

Le taux de change effectif réel de la monnaie n’est aujourd’hui que dans la moyenne. Une baisse supplémentaire de 10% n’aurait rien d’extraordinaire.

Le Brexit a également entraîné une contraction de l’économie britannique. Selon les estimations, même avant que le Royaume-Uni ne quitte l’UE, son économie était était en baisse de 1 à 3% en raison de la chute de la consommation et des investissements (ainsi que de la dépréciation de la livre sterling). Le gouvernement estime que l’économie sera en recul de 4 à 5% d’ici 2030. Une croissance plus lente signifie une augmentation plus lente de la productivité et moins d’incitations à l’investissement étranger – des facteurs négatifs pour la monnaie.

Les monnaies des matières premières : AUD, NZD, CAD

Est-il judicieux de rassembler les trois monnaies des matières premières ? Je le pense.

Est-il judicieux de rassembler les trois monnaies des matières premières ? Je le pense. Les corrélations entre elles sont historiquement à des niveaux assez élevés, en particulier l’AUD et le CAD. Cela suggère que le marché les regroupe dans une large mesure.

Une grande partie de leur sort sera déterminée par

ce qui se passe en Chine. Le récent assouplissement de la politique monétaire dans ce pays, y compris deux réductions du ratio de réserve obligatoire (RRR) pour les banques, est un bon signe pour la croissance future de la Chine – et donc du cycle manufacturier mondial.

Cela devrait également contribuer à soutenir les

prix mondiaux des métaux, qui sont un facteur majeur dans la détermination de la valeur de l’AUD.

Étant donné que 62% des exportations néo-zélandaises sont des produits comestibles, on pourrait supposer que les prix agricoles mondiaux seraient beaucoup plus importants pour le NZD que les prix des métaux, mais on aurait tort (sauf pour le lait). Mes recherches montrent que la devise est davantage corrélée aux prix des matières premières en général et aux prix de l’énergie – même si la Nouvelle-Zélande n’exporte ni pétrole ni charbon – qu’avec les matières premières agricoles. Selon moi, le marché des changes n’est pas aussi précis dans son approche et les traders voient les « matières premières » sans nécessairement les distinguer entre elles dans le détail.

Avec la reprise du cycle économique, les prix des matières premières devraient augmenter plus rapidement que les prix des produits manufacturés, entraînant une appréciation des devises des matières premières.

Bien sûr,

cette dépendance à l’égard de la Chine peut aller dans les deux sens. Les mesures de relance monétaire et budgétaire deviennent moins efficaces pour produire de la croissance en Chine, grâce au miracle des rendements marginaux décroissants.

Avec le secteur immobilier en grave difficulté dans le pays, la croissance chinoise pourrait également rencontrer un niveau de difficulté que le gouvernement ne pourrait contenir simplement par une ingérence monétaire.

Un article récent (

Peak China Housing, par le professeur de Harvard Kenneth Rogoff et l’économiste du FMI Yuanchen Yang) estime qu’« en 2016, les secteurs de l’immobilier et de la construction combinés représentaient environ 29% du PIB chinois, comparable uniquement à l’Espagne et à l’Irlande d’avant la crise… L’immobilier ne représente pas seulement 23% de la consommation des ménages, mais il est également connecté à différents secteurs de l’économie par le biais de l’investissement, de la construction et du système financier. » Les deux économistes estiment qu’« une baisse de 20% de l’activité immobilière pourrait entraîner une baisse de 5 à 10% du PIB, même sans amplification d’une crise bancaire, ou sans tenir compte de l’importance de l’immobilier comme garantie. » Cela laisse l’AUD et le NZD vulnérables à un ralentissement de la construction chinoise, que la situation d’Evergrande semble rentre largement envisageable.

L’autre domaine de vulnérabilité pour les devises des matières premières, en particulier le NZD, est

si le marché commence à réévaluer le degré probable de resserrement des taux au cours de l’année à venir. Le NZD ayant déjà le degré de resserrement le plus élevé (suivi du CAD), si les investisseurs commencent à penser que les banques centrales risquent de ne pas être aussi agressives que prévu, alors le NZD subira probablement la plus grande révision des estimations, suivi par le CAD. Cela serait négatif pour les devises.

CAD : attention au pétrole

CAD : attention au pétrole

Le CAD est classé parmi les devises de matières premières, son sort étant étroitement lié à une matière première en particulier : le pétrole. Il existe une corrélation très étroite entre l’USD/CAD et l’indice des prix de l’énergie de la Banque du Canada (composé des prix du charbon, du pétrole et du gaz naturel).

L’industrie pétrolière semble s’accorder sur le fait que le pétrole devrait chuter l’année prochaine, car l’offre augmente plus rapidement que la demande (voir ci-dessous). Si cela se produit,

je m’attendrais à ce que le CAD baisse quelque peu. Il s’agit de la devise la plus performante des trois devises de matières premières cette année, voire la plus performante de toutes les devises du G10 (même en légère hausse par rapport à l’USD). Cependant,

en supposant que la croissance chinoise se maintienne et que les prix du pétrole baissent, il pourrait s’agir de la moins performante des trois.

Suisse : une partie de la pandémie en action

L’EUR/CHF est à son plus bas niveau depuis juin 2015, quelques mois après que la Banque nationale suisse (BNS) a mis fin à ses interventions sur le cours de l’EUR/CHF (janvier 2015). Qu’est-il advenu de l’engagement répété du Conseil de banque de la BNS qu’il « reste disposé à intervenir sur le marché des changes si nécessaire, afin de contrer les pressions à la hausse sur le franc suisse » ?

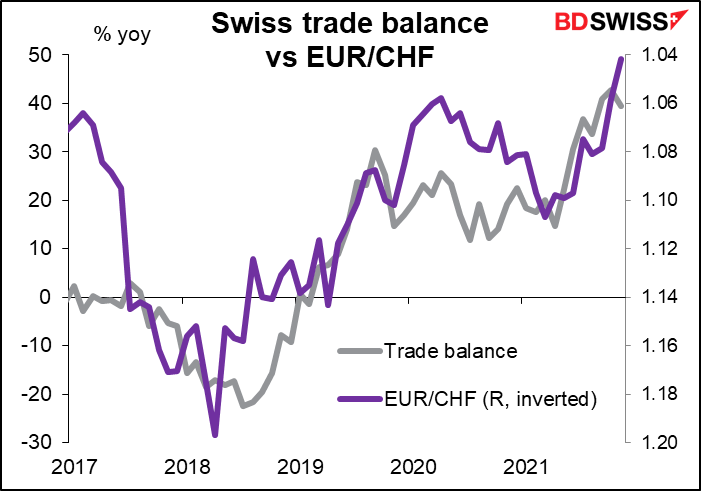

Il ne fait aucun doute que le franc suisse reste très fort – sur la base de la parité de pouvoir d’achat (PPA), c’est la devise la plus surévaluée au monde, à la fois selon les calculs de l’OCDE et l’indice Big Mac moins scientifique de The Economist. Néanmoins, des doutes subsistent quant à la volonté de la BNS d’intervenir sur le marché des changes. Comme le montre le graphique ci-dessous,

elle est intervenue nettement moins cette année à chaque niveau de l’EUR/CHF que les années précédentes.

Peut-être est-elle satisfaite du retour de l’inflation à 1,5%

Peut-être est-elle satisfaite du retour de l’inflation à 1,5% et pense-t-elle ne pas avoir besoin d’intervenir autant – bien que certains d’entre nous soutiennent qu’étant donné le niveau des prix anormalement élevé en Suisse, le pays a besoin d’une déflation sérieuse, pas d’inflation.

Peut-être pense-t-elle que c’est inévitable,

étant donné la façon dont l’économie suisse a surperformé l’économie de la zone euro depuis le début de la pandémie.

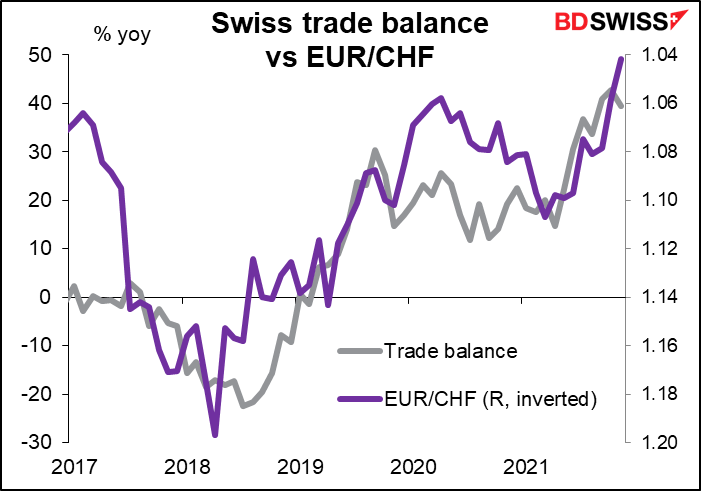

L’une des raisons pour lesquelles l’économie suisse se porte mieux que l’économie de la zone euro est que

les exportations suisses ont bien résisté, provoquant une augmentation de l’excédent commercial.

L’EUR/CHF a largement suivi la balance commerciale.

L’EUR/CHF a largement suivi la balance commerciale.

L’avantage du rendement des obligations en CHF par rapport aux Bunds allemands (ou plus précisément le désavantage du rendement des Bunds par rapport aux obligations en CHF, puisque les deux sont négatifs) s’est considérablement réduit cette année. Cela aurait dû permettre aux Suisses de recycler plus facilement leur excédent commercial via des investissements de portefeuille.

Cependant, les investissements de portefeuille à l’étranger ne représentent qu’une petite partie du recyclage de l’excédent commercial suisse. Les investissements directs sont généralement plus importants, mais les Suisses ont arrêté les investissements directs à l’étranger pendant la pandémie. Pendant ce temps, la banque centrale a réduit considérablement ses interventions (comme mentionné ci-dessus).

Quel est la suite du programme, dès lors ?

Je suis d’accord avec le consensus du marché d’un EUR/CHF plus élevé (CHF plus faible contre EUR), principalement parce que je pense que les entreprises suisses vont recommencer à investir à l’étranger. Également, à mesure que les taux d’intérêt dans le monde se normaliseront, je m’attends à ce que la catégorie « autres investissements » – qui comprend les prêts – augmentent, car les investisseurs utilisent le CHF comme devise de financement (avec le JPY). Les taux en CHF devraient augmenter un peu plus vite que les taux en EUR (ce que j’ai du mal à imaginer, mais peu importe), puisqu’ils commencent 25 points de base en dessous des taux en EUR, ils peuvent donc augmenter un peu plus vite et rester inférieurs aux taux en EUR. Cela fait du CHF une bonne monnaie de financement.

Pétrole : un double jeu

Pourquoi l’OPEP+ pourrait-elle faire cela ?

Le groupe s’attend – et les États-Unis vont dans le même sens – à ce que le marché du pétrole soit probablement excédentaire l’année prochaine et que les prix baissent. Le Conseil de la Commission économique de l’OPEP, un groupe d’économistes qui conseillent le cartel, a averti jeudi que l’augmentation des différents SPR, pouvant totaliser 66 millions de barils, augmenterait l’excédent mondial de 1,1 million de barils par jour (b/j) à 2,3 millions b/ j en janvier et 3,7 millions b/j en février. Il s’agit là d’une différence de degré des prévisions, et non de direction, par rapport aux

perspectives énergétiques à court terme de l’Agence américaine d’information sur l’énergie du 7 décembre, qui prévoit que « la croissance de la production de l’OPEP+, d’une production serrée de pétrole aux États-Unis et d’autres pays non membres de l’OPEP dépassera le ralentissement de la croissance de la consommation mondiale de pétrole, en particulier à la lumière des inquiétudes renouvelées concernant les variants de la COVID-19. » En conséquence, les États-Unis s’attendent à ce que les prix du Brent soient en moyenne de 71 $/baril en décembre et de 73 $/b au premier trimestre 2022 (1T22). Pour 2022 dans son ensemble, ils s’attendent à ce que le Brent atteigne en moyenne 70 $/b.

Cependant, les prévisions deviennent moins fiables à mesure que l’on se projette dans le temps. La demande et l’offre deviennent incertaines. La demande, car nous ne savons pas quel sera l’impact du virus. Est-ce qu’il va disparaître progressivement ou empirer ? Si l’impact diminue et que les pays lèvent leurs restrictions, la demande devrait revenir à la normale (ou être supérieure).

Pour l’offre, il existe plusieurs inconnues. Alors que l’OPEP+ est censée augmenter sa production de 400 000 b/j chaque mois, elle pourrait ne pas être en mesure d’atteindre cet objectif, car la plupart des membres de l’OPEP+ subissent déjà des contraintes importantes en matière de capacité et pourraient ne pas être en mesure d’augmenter leur production. Parmi les pays de l’OPEP, seuls l’Arabie saoudite, les Émirats arabes unis et l’Iran disposent de capacités inutilisées importantes. Pour que l’OPEP+ dans son ensemble atteigne ses objectifs de production, l’Arabie saoudite et la Russie devraient dépasser leurs quotas de manière significative, ce que les autres membres ne souhaiteraient probablement pas.

Deuxièmement, il existe un grand point d’interrogation sur la

production iranienne, actuellement de 2,52 millions de barils par jour ou 9% de la production totale de l’OPEP. Si l’administration Biden parvient à un accord avec l’Iran – ce qui semble de plus en plus improbable – elle pourrait avoir la liberté de vendre plus de pétrole. Le pays est en mesure de pomper 1,3 million de b/j de plus, ce qui changerait considérablement l’équation. Dans le cas contraire – ce qui semble plus probable – alors leur capacité à maintenir leurs champs pétrolifères se détériorera probablement, entraînant une chute de leur production. Idem pour le Venezuela, également l’objet d’un embargo commercial américain.

Enfin, la

production américaine n’est toujours pas revenue aux niveaux d’avant la pandémie. Cela pourrait également changer le ratio offre/demande de 1 million b/j, sans impliquer de négociations internationales complexes.

Selon moi, dans la seconde moitié de l’année, l’activité économique devrait revenir à la normale (en supposant que l’activité économique redevienne normale !) et les prix du pétrole pourraient encore augmenter.

La triste réalité est que des prix du pétrole plus élevés sont nécessaires pour atteindre un autre objectif du président Biden, à savoir le passage aux énergies renouvelables.

La triste réalité est que des prix du pétrole plus élevés sont nécessaires pour atteindre un autre objectif du président Biden, à savoir le passage aux énergies renouvelables. Rien de tel pour encourager l’investissement dans les éoliennes et les panneaux solaires qu’un baril de pétrole à 100 $. Sans compter que la hausse des prix du pétrole sera nécessaire pour compenser les risques liés à la poursuite de l’exploration et du développement de projets pétroliers à long terme, le tout dans un contexte de pression croissante du mouvement ESG (Environmental, Social and Corporate Governance) pour sortir des énergies fossiles. Il existe sinon un risque grave d’augmentation phénoménale des prix à un moment donné dans les décennies précédant la fin de la transition vers les énergies renouvelables. Comme on dit dans le secteur pétrolier, « les prix élevés guérissent les prix élevés ».

Note finale : quelle est la précision des prévisions du marché ?

Dans cet article, j’ai fourni les prévisions consensuelles de Bloomberg pour les principales devises. Dans quelle mesure sont-elles précises ? Il n’y a aucun moyen de le savoir à l’avance. Cependant, ce que nous pouvons faire, c’est comparer les mouvements prévisionnels avec les mouvements prévisionnels de l’année dernière, et voir si elles étaient raisonnables.

Pour toutes les devises, à l’exception du NZD, les prévisions consensuelles du marché voient un moindre mouvement que pour l’année médiane.

Ce n’est certainement pas impossible, mais est-ce probable ? En effet, la volatilité des devises est en baisse depuis plusieurs années. Elle est réapparue à cause de la pandémie, mais est retombée depuis. Il est tout à fait possible que nous obtenions une année de volatilité inférieure à la médiane. Cependant, encore une fois, personne ne s’attendait à une pandémie mondiale en 2020, n’est-ce pas?

Ce que nous voyions avant l’arrivée d’Omicron

Ce que nous voyions avant l’arrivée d’Omicron À présent, cependant, les perspectives sont beaucoup moins claires. Nous ne savons pas comment le nouveau variant affectera l’économie mondiale. Comme l’a déclaré le président de la Fed dans son récent témoignage devant le Congrès :

À présent, cependant, les perspectives sont beaucoup moins claires. Nous ne savons pas comment le nouveau variant affectera l’économie mondiale. Comme l’a déclaré le président de la Fed dans son récent témoignage devant le Congrès :

Cette année, la clé pour les marchés a été de tenter de déterminer le rythme de divergence des politiques monétaires. À quelle vitesse les banques centrales commenceront-elles à augmenter leurs taux, et jusqu’où ? La convergence des politiques monétaires s’est inversée et nous avons vu le début d’une divergence de politiques monétaires, différentes banques centrales devant augmenter leurs taux à des rythmes différents. Cette divergence est à l’origine de plus de la moitié de la variation des taux de change cette année.

Cette année, la clé pour les marchés a été de tenter de déterminer le rythme de divergence des politiques monétaires. À quelle vitesse les banques centrales commenceront-elles à augmenter leurs taux, et jusqu’où ? La convergence des politiques monétaires s’est inversée et nous avons vu le début d’une divergence de politiques monétaires, différentes banques centrales devant augmenter leurs taux à des rythmes différents. Cette divergence est à l’origine de plus de la moitié de la variation des taux de change cette année. Omicron s’avère relativement inoffensif

Omicron s’avère relativement inoffensif Cette hypothèse semble être celle intégrée par les marchés désormais. Suite à la découverte du virus, les attentes concernant les taux de la plupart des pays ont été révisées à la baisse (à l’exception du Japon, où personne ne s’attendait à ce qu’ils augmentent de toute façon). Cependant, elles restent positives. Les gens s’attendent simplement à un rythme de resserrement plus lent et moins intense qu’auparavant, mais pas un déraillement généralisé.

Cette hypothèse semble être celle intégrée par les marchés désormais. Suite à la découverte du virus, les attentes concernant les taux de la plupart des pays ont été révisées à la baisse (à l’exception du Japon, où personne ne s’attendait à ce qu’ils augmentent de toute façon). Cependant, elles restent positives. Les gens s’attendent simplement à un rythme de resserrement plus lent et moins intense qu’auparavant, mais pas un déraillement généralisé. Je suis résolument dans le camp de l’inflation « transitoire », même si le président de la Fed a récemment déclaré que ce terme n’était plus vraiment d’actualité. L’augmentation récente de l’inflation est due en grande partie à l’impact de la pandémie. Même s’il faudra peut-être plus de temps que prévu pour que l’inflation revienne à des niveaux plus normaux (d’où l’idée de la fin de l’utilisation du mot « transitoire »), je m’attends toujours à ce que l’économie mondiale s’ajuste progressivement à la « nouvelle normalité » et que l’inflation diminue l’année prochaine.

Je suis résolument dans le camp de l’inflation « transitoire », même si le président de la Fed a récemment déclaré que ce terme n’était plus vraiment d’actualité. L’augmentation récente de l’inflation est due en grande partie à l’impact de la pandémie. Même s’il faudra peut-être plus de temps que prévu pour que l’inflation revienne à des niveaux plus normaux (d’où l’idée de la fin de l’utilisation du mot « transitoire »), je m’attends toujours à ce que l’économie mondiale s’ajuste progressivement à la « nouvelle normalité » et que l’inflation diminue l’année prochaine. Comme la plupart des prévisionnistes. À l’exception de quelques pays (le Royaume-Uni, le Japon et la Chine étant les principaux), la plupart des pays devraient connaître une inflation plus faible en 2022 qu’en 2021.

Comme la plupart des prévisionnistes. À l’exception de quelques pays (le Royaume-Uni, le Japon et la Chine étant les principaux), la plupart des pays devraient connaître une inflation plus faible en 2022 qu’en 2021. Le point de départ: la Fed et le dollar

Le point de départ: la Fed et le dollar Dans leur résumé trimestriel des projections économiques, l’estimation médiane des membres du FOMC place « le plein emploi » à environ 4,0%, la plupart des estimations allant de 3,8% à 4,3%.

Dans leur résumé trimestriel des projections économiques, l’estimation médiane des membres du FOMC place « le plein emploi » à environ 4,0%, la plupart des estimations allant de 3,8% à 4,3%. Certaines personnes soutiennent que la Fed sera probablement patiente et retardera la hausse des taux jusqu’à ce que le marché du travail revienne à son niveau précédant la pandémie, c’est-à-dire un taux de chômage de 3,5% et un taux d’activité de 63,3%. Cependant, je pense qu’elle est plus susceptible d’accepter que la structure du marché du travail américain a changé et qu’un retour à ces niveaux est peu probable dans un avenir proche, en particulier le taux d’activité car il y a eu un changement fondamental dans le désir de travailler des gens. En conséquence, je pense que la Fed modifiera sa politique lorsque le taux de chômage approchera ce qu’elle considère comme un niveau normal à plus long terme.

Certaines personnes soutiennent que la Fed sera probablement patiente et retardera la hausse des taux jusqu’à ce que le marché du travail revienne à son niveau précédant la pandémie, c’est-à-dire un taux de chômage de 3,5% et un taux d’activité de 63,3%. Cependant, je pense qu’elle est plus susceptible d’accepter que la structure du marché du travail américain a changé et qu’un retour à ces niveaux est peu probable dans un avenir proche, en particulier le taux d’activité car il y a eu un changement fondamental dans le désir de travailler des gens. En conséquence, je pense que la Fed modifiera sa politique lorsque le taux de chômage approchera ce qu’elle considère comme un niveau normal à plus long terme. La double perspective du dollar

La double perspective du dollar Il existe cependant une autre possibilité qui aboutit à la même conclusion, juste une hausse plus abrupte du dollar au premier semestre de l’année et peut-être une baisse plus prononcée plus tard. Autrement dit, la Fed pourrait choisir de resserrer ses taux plus tôt et plus rapidement que prévu. Dans son témoignage au Congrès, Powell a déclaré : « L’économie est très forte et les pressions inflationnistes sont élevées. Il est donc approprié, à mon avis, d’envisager de mettre fin à nos achats d’actifs… Peut-être quelques mois plus tôt. » Cela signifierait que le dollar serait susceptible d’augmenter au début de l’année, probablement plus que je ne le pensais, puis de retomber au second semestre alors que d’autres banques centrales rattraperaient la Fed.

Il existe cependant une autre possibilité qui aboutit à la même conclusion, juste une hausse plus abrupte du dollar au premier semestre de l’année et peut-être une baisse plus prononcée plus tard. Autrement dit, la Fed pourrait choisir de resserrer ses taux plus tôt et plus rapidement que prévu. Dans son témoignage au Congrès, Powell a déclaré : « L’économie est très forte et les pressions inflationnistes sont élevées. Il est donc approprié, à mon avis, d’envisager de mettre fin à nos achats d’actifs… Peut-être quelques mois plus tôt. » Cela signifierait que le dollar serait susceptible d’augmenter au début de l’année, probablement plus que je ne le pensais, puis de retomber au second semestre alors que d’autres banques centrales rattraperaient la Fed.

Il existe également un risque que le virus frappe les États-Unis plus durement que d’autres pays. Vous trouverez plus de détails ci-dessous.

Il existe également un risque que le virus frappe les États-Unis plus durement que d’autres pays. Vous trouverez plus de détails ci-dessous. Prenons les devises une par une. Pour chacun, nous commencerons par les prévisions du consensus du marché de Bloomberg, qui incluent à la fois les estimations hautes et basses pour chaque paire. Gardez à l’esprit que le haut et le bas peuvent refléter le point de vue d’un seul prévisionniste, alors que la médiane permet d’avoir une vision plus consensuelle. Néanmoins, les extrêmes vous donnent une idée de l’endroit où se trouvent les risques et de ce que pourraient être les mouvements potentiels.

Prenons les devises une par une. Pour chacun, nous commencerons par les prévisions du consensus du marché de Bloomberg, qui incluent à la fois les estimations hautes et basses pour chaque paire. Gardez à l’esprit que le haut et le bas peuvent refléter le point de vue d’un seul prévisionniste, alors que la médiane permet d’avoir une vision plus consensuelle. Néanmoins, les extrêmes vous donnent une idée de l’endroit où se trouvent les risques et de ce que pourraient être les mouvements potentiels. Le marché suppose apparemment que la Banque centrale européenne va resserrer les taux et que cela renforcera progressivement l’euro.

J’ai cependant quelques remarques:

Le marché suppose apparemment que la Banque centrale européenne va resserrer les taux et que cela renforcera progressivement l’euro.

J’ai cependant quelques remarques: 2) Les États-Unis ont l’habitude de resserrer leur politique plus rapidement que la BCE. Si l’on compare le dernier cycle de resserrement aux États-Unis et en Europe, les États-Unis ont évolué beaucoup plus rapidement. (Nous ignorerons le cycle de resserrement avorté d’avril 2011 en Europe, qui n’a duré que sept mois avant que la BCE ne réalise qu’il s’agissait d’une terrible erreur.)

2) Les États-Unis ont l’habitude de resserrer leur politique plus rapidement que la BCE. Si l’on compare le dernier cycle de resserrement aux États-Unis et en Europe, les États-Unis ont évolué beaucoup plus rapidement. (Nous ignorerons le cycle de resserrement avorté d’avril 2011 en Europe, qui n’a duré que sept mois avant que la BCE ne réalise qu’il s’agissait d’une terrible erreur.) 3) La situation du virus est actuellement bien pire en Europe qu’elle ne l’est aux États-Unis. Cela pourrait retarder la réduction et le resserrement dans l’UE alors que de plus en plus de pays européens entrent en confinement et que la croissance ralentit.

3) La situation du virus est actuellement bien pire en Europe qu’elle ne l’est aux États-Unis. Cela pourrait retarder la réduction et le resserrement dans l’UE alors que de plus en plus de pays européens entrent en confinement et que la croissance ralentit. Cependant, la question du virus pourrait devenir problématique aux États-Unis. Les États-Unis sont dans une position singulièrement mauvaise pour combattre une nouvelle souche plus virulente, pour deux raisons. Tout d’abord, la réponse n’est pas nationale, mais se fait au niveau des États. Environ la moitié des États sont contrôlés par des Républicains qui pensent qu’il est de leur devoir patriotique de veiller à ce que leurs citoyens soient libres de mourir de la COVID-19 s’ils le souhaitent. Deuxièmement, le pays a les taux de vaccination les plus bas parmi les pays développés, rendant cette option donc tout à fait envisageable. Il s’agit d’un risque majeur pour les États-Unis et l’USD au premier trimestre de l’année prochaine.

Cependant, la question du virus pourrait devenir problématique aux États-Unis. Les États-Unis sont dans une position singulièrement mauvaise pour combattre une nouvelle souche plus virulente, pour deux raisons. Tout d’abord, la réponse n’est pas nationale, mais se fait au niveau des États. Environ la moitié des États sont contrôlés par des Républicains qui pensent qu’il est de leur devoir patriotique de veiller à ce que leurs citoyens soient libres de mourir de la COVID-19 s’ils le souhaitent. Deuxièmement, le pays a les taux de vaccination les plus bas parmi les pays développés, rendant cette option donc tout à fait envisageable. Il s’agit d’un risque majeur pour les États-Unis et l’USD au premier trimestre de l’année prochaine. JPY: le retour du carry trade sur le yen?

JPY: le retour du carry trade sur le yen? Le consensus du marché prévoit un yen plus faible cette année, et je vais dans le même sens. Je pense que la devise est même susceptible de s’affaiblir plus que le consensus du marché. Cependant, j’ai une fille qui étudie à l’université au Japon, aussi je suis donc naturellement enclin à espérer un affaiblissement du yen : je ne suis peut-être pas un observateur entièrement objectif.

Le consensus du marché prévoit un yen plus faible cette année, et je vais dans le même sens. Je pense que la devise est même susceptible de s’affaiblir plus que le consensus du marché. Cependant, j’ai une fille qui étudie à l’université au Japon, aussi je suis donc naturellement enclin à espérer un affaiblissement du yen : je ne suis peut-être pas un observateur entièrement objectif. C’est probablement parce que le pays devrait encore être bien en deçà de son objectif d’inflation de 2% dans deux ans.

C’est probablement parce que le pays devrait encore être bien en deçà de son objectif d’inflation de 2% dans deux ans. À terme, la Banque du Japon devra peut-être ajuster ou même stopper son programme de « contrôle de la courbe des taux », qui maintient le rendement de l’obligation de référence du gouvernement japonais à 10 ans à ±25 pb autour de zéro. Cependant, cela n’est probablement même pas encore en projet, même si d’autres banques centrales s’apprêtent à normaliser leur politique. Le gouverneur adjoint Amamiya a prononcé mercredi un discours sur l’économie et la politique monétaire du Japon, dans lequel il a déclaré :

À terme, la Banque du Japon devra peut-être ajuster ou même stopper son programme de « contrôle de la courbe des taux », qui maintient le rendement de l’obligation de référence du gouvernement japonais à 10 ans à ±25 pb autour de zéro. Cependant, cela n’est probablement même pas encore en projet, même si d’autres banques centrales s’apprêtent à normaliser leur politique. Le gouverneur adjoint Amamiya a prononcé mercredi un discours sur l’économie et la politique monétaire du Japon, dans lequel il a déclaré : En bref, je pense que la Banque du Japon se tiendra sur le banc de touche pendant que d’autres banques centrales augmenteront leurs taux et observeront leurs marchés obligataires réagir en conséquence. L’écart de rendement croissant entre le Japon et les autres pays est susceptible d’agir comme un aimant attirant des fonds hors du Japon et affaiblissant la devise.

En bref, je pense que la Banque du Japon se tiendra sur le banc de touche pendant que d’autres banques centrales augmenteront leurs taux et observeront leurs marchés obligataires réagir en conséquence. L’écart de rendement croissant entre le Japon et les autres pays est susceptible d’agir comme un aimant attirant des fonds hors du Japon et affaiblissant la devise. La principale question est cependant de savoir si les autorités changeront leur point de vue sur la monnaie ? Jusqu’à présent, le ministre des Finances se concentrait sur l’encouragement des exportations et avait un penchant pour une monnaie plus faible. Maintenant que le pays a un déficit commercial, cependant, il pourrait vouloir assurer des importations abordables et ne pas vouloir voir le yen s’affaiblir davantage. Une intervention verbale des autorités pourrait limiter la baisse du yen (ou la hausse de l’USD/JPY, pour être plus précis).

La principale question est cependant de savoir si les autorités changeront leur point de vue sur la monnaie ? Jusqu’à présent, le ministre des Finances se concentrait sur l’encouragement des exportations et avait un penchant pour une monnaie plus faible. Maintenant que le pays a un déficit commercial, cependant, il pourrait vouloir assurer des importations abordables et ne pas vouloir voir le yen s’affaiblir davantage. Une intervention verbale des autorités pourrait limiter la baisse du yen (ou la hausse de l’USD/JPY, pour être plus précis). Un autre facteur limitant la baisse du yen est le positionnement. Le yen est la position courte favorite des spéculateurs depuis plusieurs mois maintenant. Il n’a été remplacé que récemment par l’AUD. Il n’y aura peut-être plus autant de personnes prêtes à placer des ordres.

Un autre facteur limitant la baisse du yen est le positionnement. Le yen est la position courte favorite des spéculateurs depuis plusieurs mois maintenant. Il n’a été remplacé que récemment par l’AUD. Il n’y aura peut-être plus autant de personnes prêtes à placer des ordres. Risque pour ces prévisions : il est possible que le taux d’inflation du Japon suive le taux mondial. L’indice des prix des biens des entreprises du Japon, connu ailleurs dans le monde sous le nom d’indice des prix à la production, est monté en flèche ces derniers temps. Il a atteint 9,0% en glissement annuel en novembre, le rythme de croissance le plus rapide depuis 1980. L’IPP des biens finis a augmenté au rythme le plus rapide depuis 1981.

Risque pour ces prévisions : il est possible que le taux d’inflation du Japon suive le taux mondial. L’indice des prix des biens des entreprises du Japon, connu ailleurs dans le monde sous le nom d’indice des prix à la production, est monté en flèche ces derniers temps. Il a atteint 9,0% en glissement annuel en novembre, le rythme de croissance le plus rapide depuis 1980. L’IPP des biens finis a augmenté au rythme le plus rapide depuis 1981. La hausse est tirée par la hausse des prix des matières premières, qui s’envolent – +74,6% en glissement annuel ! C’est le taux de croissance le plus élevé depuis le choc pétrolier de 1974. Les matériaux intermédiaires ont augmenté de 15,7% en glissement annuel.

La hausse est tirée par la hausse des prix des matières premières, qui s’envolent – +74,6% en glissement annuel ! C’est le taux de croissance le plus élevé depuis le choc pétrolier de 1974. Les matériaux intermédiaires ont augmenté de 15,7% en glissement annuel. Si les entreprises ne veulent plus absorber ces prix à la production plus élevés dans leurs marges, nous pourrions voir l’inflation revenir au Japon après une absence de près de 30 ans. Cela provoquerait un changement radical pour l’économie et la politique monétaire japonaises – et pour le yen.

Si les entreprises ne veulent plus absorber ces prix à la production plus élevés dans leurs marges, nous pourrions voir l’inflation revenir au Japon après une absence de près de 30 ans. Cela provoquerait un changement radical pour l’économie et la politique monétaire japonaises – et pour le yen.

Je dois l’admettre : je déteste la livre. Je pense qu’elle devrait être à parité avec l’euro – voire avec la lire italienne si elle existait encore, ou peut-être la drachme grecque (j’en conviens, c’est un peu excessif ; il y aurait quelque 301 GDR pour un dollar en ce moment s’il existait toujours). J’ai le sentiment que la livre est un peu comme le coyote dans les dessins animés « Bip Bip », qui dépasse le bord de la falaise et continue à courir jusqu’à ce qu’il baisse les yeux et regarde en bas…

Je dois l’admettre : je déteste la livre. Je pense qu’elle devrait être à parité avec l’euro – voire avec la lire italienne si elle existait encore, ou peut-être la drachme grecque (j’en conviens, c’est un peu excessif ; il y aurait quelque 301 GDR pour un dollar en ce moment s’il existait toujours). J’ai le sentiment que la livre est un peu comme le coyote dans les dessins animés « Bip Bip », qui dépasse le bord de la falaise et continue à courir jusqu’à ce qu’il baisse les yeux et regarde en bas… Les forces semblent toutes déployées contre la livre :

Les forces semblent toutes déployées contre la livre : Le Royaume-Uni et l’UE n’ont toujours pas défini les détails de leur accord commercial sur les services, mais le Brexit a déjà entraîné une baisse estimée de 5,7% des exportations de services, selon un article récent sur le Brexit et le commerce des services. Le document a également observé que « étant donné que la libéralisation du commerce des services est généralement plus difficile que celle des marchandises, il est extrêmement difficile, voire impossible, de s’attendre à ce que les futurs ALE (accords de libre-échange) permettent d’obtenir un nouvel accès au marché de manière significative. Après tout, le logique veut que le commerce des services est généralement plus important avec les partenaires commerciaux les plus proches. »

Le Royaume-Uni et l’UE n’ont toujours pas défini les détails de leur accord commercial sur les services, mais le Brexit a déjà entraîné une baisse estimée de 5,7% des exportations de services, selon un article récent sur le Brexit et le commerce des services. Le document a également observé que « étant donné que la libéralisation du commerce des services est généralement plus difficile que celle des marchandises, il est extrêmement difficile, voire impossible, de s’attendre à ce que les futurs ALE (accords de libre-échange) permettent d’obtenir un nouvel accès au marché de manière significative. Après tout, le logique veut que le commerce des services est généralement plus important avec les partenaires commerciaux les plus proches. » Quant à l’investissement de portefeuille, il s’agit en grande partie d’actions.

Quant à l’investissement de portefeuille, il s’agit en grande partie d’actions. Le Royaume-Uni est le seul grand marché boursier mondial qui n’a pas encore retrouvé son pic d’avant la pandémie (en dollars américains). (Ce n’est pas seulement à cause de la valeur de sa devise – l’indice FTSE 100 des principales actions n’a pas regagné son pic, bien que l’indice FTSE 250 des entreprises principalement locales l’ait fait.)

Le Royaume-Uni est le seul grand marché boursier mondial qui n’a pas encore retrouvé son pic d’avant la pandémie (en dollars américains). (Ce n’est pas seulement à cause de la valeur de sa devise – l’indice FTSE 100 des principales actions n’a pas regagné son pic, bien que l’indice FTSE 250 des entreprises principalement locales l’ait fait.) Cela laisse aux rendements des obligations britanniques plus élevés le soin d’attirer des fonds. Étant donné que les rendements britanniques se situent désormais dans le bas du peloton du G10, cela nécessiterait une hausse substantielle des taux d’intérêt – une hausse que la Banque d’Angleterre ne voudra probablement pas concéder en ces temps de fragilité. En conséquence, je m’attends à ce que la livre sterling supporte la pression et s’ajuste à la baisse jusqu’à ce que les actifs britanniques deviennent plus attrayants pour les investisseurs internationaux.

Cela laisse aux rendements des obligations britanniques plus élevés le soin d’attirer des fonds. Étant donné que les rendements britanniques se situent désormais dans le bas du peloton du G10, cela nécessiterait une hausse substantielle des taux d’intérêt – une hausse que la Banque d’Angleterre ne voudra probablement pas concéder en ces temps de fragilité. En conséquence, je m’attends à ce que la livre sterling supporte la pression et s’ajuste à la baisse jusqu’à ce que les actifs britanniques deviennent plus attrayants pour les investisseurs internationaux.  Le principal contre-argument que l’on peut opposer à cela est que la livre a déjà tellement souffert que tout autre problème est déjà intégré dans l’évaluation du prix actuelle. Pas nécessairement ! Le taux de change effectif réel de la monnaie n’est aujourd’hui que dans la moyenne. Une baisse supplémentaire de 10% n’aurait rien d’extraordinaire.

Le principal contre-argument que l’on peut opposer à cela est que la livre a déjà tellement souffert que tout autre problème est déjà intégré dans l’évaluation du prix actuelle. Pas nécessairement ! Le taux de change effectif réel de la monnaie n’est aujourd’hui que dans la moyenne. Une baisse supplémentaire de 10% n’aurait rien d’extraordinaire. Le Brexit a également entraîné une contraction de l’économie britannique. Selon les estimations, même avant que le Royaume-Uni ne quitte l’UE, son économie était était en baisse de 1 à 3% en raison de la chute de la consommation et des investissements (ainsi que de la dépréciation de la livre sterling). Le gouvernement estime que l’économie sera en recul de 4 à 5% d’ici 2030. Une croissance plus lente signifie une augmentation plus lente de la productivité et moins d’incitations à l’investissement étranger – des facteurs négatifs pour la monnaie.

Le Brexit a également entraîné une contraction de l’économie britannique. Selon les estimations, même avant que le Royaume-Uni ne quitte l’UE, son économie était était en baisse de 1 à 3% en raison de la chute de la consommation et des investissements (ainsi que de la dépréciation de la livre sterling). Le gouvernement estime que l’économie sera en recul de 4 à 5% d’ici 2030. Une croissance plus lente signifie une augmentation plus lente de la productivité et moins d’incitations à l’investissement étranger – des facteurs négatifs pour la monnaie.

Est-il judicieux de rassembler les trois monnaies des matières premières ? Je le pense. Les corrélations entre elles sont historiquement à des niveaux assez élevés, en particulier l’AUD et le CAD. Cela suggère que le marché les regroupe dans une large mesure.

Est-il judicieux de rassembler les trois monnaies des matières premières ? Je le pense. Les corrélations entre elles sont historiquement à des niveaux assez élevés, en particulier l’AUD et le CAD. Cela suggère que le marché les regroupe dans une large mesure. Une grande partie de leur sort sera déterminée par ce qui se passe en Chine. Le récent assouplissement de la politique monétaire dans ce pays, y compris deux réductions du ratio de réserve obligatoire (RRR) pour les banques, est un bon signe pour la croissance future de la Chine – et donc du cycle manufacturier mondial.

Une grande partie de leur sort sera déterminée par ce qui se passe en Chine. Le récent assouplissement de la politique monétaire dans ce pays, y compris deux réductions du ratio de réserve obligatoire (RRR) pour les banques, est un bon signe pour la croissance future de la Chine – et donc du cycle manufacturier mondial. Cela devrait également contribuer à soutenir les prix mondiaux des métaux, qui sont un facteur majeur dans la détermination de la valeur de l’AUD.

Cela devrait également contribuer à soutenir les prix mondiaux des métaux, qui sont un facteur majeur dans la détermination de la valeur de l’AUD. Étant donné que 62% des exportations néo-zélandaises sont des produits comestibles, on pourrait supposer que les prix agricoles mondiaux seraient beaucoup plus importants pour le NZD que les prix des métaux, mais on aurait tort (sauf pour le lait). Mes recherches montrent que la devise est davantage corrélée aux prix des matières premières en général et aux prix de l’énergie – même si la Nouvelle-Zélande n’exporte ni pétrole ni charbon – qu’avec les matières premières agricoles. Selon moi, le marché des changes n’est pas aussi précis dans son approche et les traders voient les « matières premières » sans nécessairement les distinguer entre elles dans le détail.

Étant donné que 62% des exportations néo-zélandaises sont des produits comestibles, on pourrait supposer que les prix agricoles mondiaux seraient beaucoup plus importants pour le NZD que les prix des métaux, mais on aurait tort (sauf pour le lait). Mes recherches montrent que la devise est davantage corrélée aux prix des matières premières en général et aux prix de l’énergie – même si la Nouvelle-Zélande n’exporte ni pétrole ni charbon – qu’avec les matières premières agricoles. Selon moi, le marché des changes n’est pas aussi précis dans son approche et les traders voient les « matières premières » sans nécessairement les distinguer entre elles dans le détail. Bien sûr, cette dépendance à l’égard de la Chine peut aller dans les deux sens. Les mesures de relance monétaire et budgétaire deviennent moins efficaces pour produire de la croissance en Chine, grâce au miracle des rendements marginaux décroissants. Avec le secteur immobilier en grave difficulté dans le pays, la croissance chinoise pourrait également rencontrer un niveau de difficulté que le gouvernement ne pourrait contenir simplement par une ingérence monétaire.

Bien sûr, cette dépendance à l’égard de la Chine peut aller dans les deux sens. Les mesures de relance monétaire et budgétaire deviennent moins efficaces pour produire de la croissance en Chine, grâce au miracle des rendements marginaux décroissants. Avec le secteur immobilier en grave difficulté dans le pays, la croissance chinoise pourrait également rencontrer un niveau de difficulté que le gouvernement ne pourrait contenir simplement par une ingérence monétaire. Un article récent (Peak China Housing, par le professeur de Harvard Kenneth Rogoff et l’économiste du FMI Yuanchen Yang) estime qu’« en 2016, les secteurs de l’immobilier et de la construction combinés représentaient environ 29% du PIB chinois, comparable uniquement à l’Espagne et à l’Irlande d’avant la crise… L’immobilier ne représente pas seulement 23% de la consommation des ménages, mais il est également connecté à différents secteurs de l’économie par le biais de l’investissement, de la construction et du système financier. » Les deux économistes estiment qu’« une baisse de 20% de l’activité immobilière pourrait entraîner une baisse de 5 à 10% du PIB, même sans amplification d’une crise bancaire, ou sans tenir compte de l’importance de l’immobilier comme garantie. » Cela laisse l’AUD et le NZD vulnérables à un ralentissement de la construction chinoise, que la situation d’Evergrande semble rentre largement envisageable.

Un article récent (Peak China Housing, par le professeur de Harvard Kenneth Rogoff et l’économiste du FMI Yuanchen Yang) estime qu’« en 2016, les secteurs de l’immobilier et de la construction combinés représentaient environ 29% du PIB chinois, comparable uniquement à l’Espagne et à l’Irlande d’avant la crise… L’immobilier ne représente pas seulement 23% de la consommation des ménages, mais il est également connecté à différents secteurs de l’économie par le biais de l’investissement, de la construction et du système financier. » Les deux économistes estiment qu’« une baisse de 20% de l’activité immobilière pourrait entraîner une baisse de 5 à 10% du PIB, même sans amplification d’une crise bancaire, ou sans tenir compte de l’importance de l’immobilier comme garantie. » Cela laisse l’AUD et le NZD vulnérables à un ralentissement de la construction chinoise, que la situation d’Evergrande semble rentre largement envisageable. CAD : attention au pétrole

CAD : attention au pétrole L’industrie pétrolière semble s’accorder sur le fait que le pétrole devrait chuter l’année prochaine, car l’offre augmente plus rapidement que la demande (voir ci-dessous). Si cela se produit, je m’attendrais à ce que le CAD baisse quelque peu. Il s’agit de la devise la plus performante des trois devises de matières premières cette année, voire la plus performante de toutes les devises du G10 (même en légère hausse par rapport à l’USD). Cependant, en supposant que la croissance chinoise se maintienne et que les prix du pétrole baissent, il pourrait s’agir de la moins performante des trois.

L’industrie pétrolière semble s’accorder sur le fait que le pétrole devrait chuter l’année prochaine, car l’offre augmente plus rapidement que la demande (voir ci-dessous). Si cela se produit, je m’attendrais à ce que le CAD baisse quelque peu. Il s’agit de la devise la plus performante des trois devises de matières premières cette année, voire la plus performante de toutes les devises du G10 (même en légère hausse par rapport à l’USD). Cependant, en supposant que la croissance chinoise se maintienne et que les prix du pétrole baissent, il pourrait s’agir de la moins performante des trois.

L’EUR/CHF est à son plus bas niveau depuis juin 2015, quelques mois après que la Banque nationale suisse (BNS) a mis fin à ses interventions sur le cours de l’EUR/CHF (janvier 2015). Qu’est-il advenu de l’engagement répété du Conseil de banque de la BNS qu’il « reste disposé à intervenir sur le marché des changes si nécessaire, afin de contrer les pressions à la hausse sur le franc suisse » ?

L’EUR/CHF est à son plus bas niveau depuis juin 2015, quelques mois après que la Banque nationale suisse (BNS) a mis fin à ses interventions sur le cours de l’EUR/CHF (janvier 2015). Qu’est-il advenu de l’engagement répété du Conseil de banque de la BNS qu’il « reste disposé à intervenir sur le marché des changes si nécessaire, afin de contrer les pressions à la hausse sur le franc suisse » ? Peut-être est-elle satisfaite du retour de l’inflation à 1,5% et pense-t-elle ne pas avoir besoin d’intervenir autant – bien que certains d’entre nous soutiennent qu’étant donné le niveau des prix anormalement élevé en Suisse, le pays a besoin d’une déflation sérieuse, pas d’inflation.

Peut-être est-elle satisfaite du retour de l’inflation à 1,5% et pense-t-elle ne pas avoir besoin d’intervenir autant – bien que certains d’entre nous soutiennent qu’étant donné le niveau des prix anormalement élevé en Suisse, le pays a besoin d’une déflation sérieuse, pas d’inflation. Peut-être pense-t-elle que c’est inévitable, étant donné la façon dont l’économie suisse a surperformé l’économie de la zone euro depuis le début de la pandémie.

Peut-être pense-t-elle que c’est inévitable, étant donné la façon dont l’économie suisse a surperformé l’économie de la zone euro depuis le début de la pandémie. L’une des raisons pour lesquelles l’économie suisse se porte mieux que l’économie de la zone euro est que les exportations suisses ont bien résisté, provoquant une augmentation de l’excédent commercial.